- Home >

- ストラクチャード・ファイナンス用語辞典 >

- 転換社債型新株予約権付社債

【シグマの新刊本】Excelを使いながら、基礎を身につける。

【シグマの新刊本】Excelを使いながら、基礎を身につける。

ストラクチャード・ファイナンス

EXCELによるキャッシュ・フロー・モデリング

ストラクチャード・ファイナンス用語辞典

転換社債型新株予約権付社債

転換社債型新株予約権付社債とは、事前に決められた条件で株式に転換できる権利の付いた社債です。

転換権という甘味剤が付いた社債なので、その分、低クーポンなのが一般的です。転換社債(CB:Convertible Bond)とも略称されています。

2005年の会社法制定後、株式性を有する社債権を新株予約権付社債と言い(会社法2条22号)、とくに、新株予約権を行使する際、社債を償還して新株予約権の払込みに充当する結果、社債が権利者の手元に残らないものが転換社債型新株予約権付社債と呼ばれることになりました。

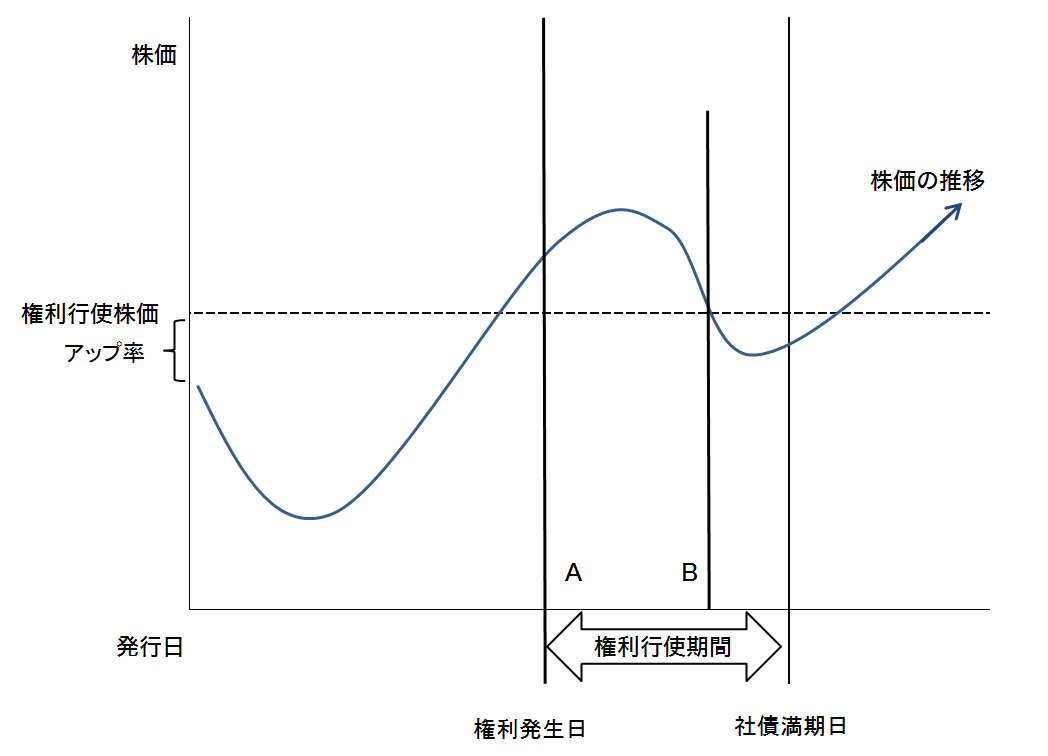

株式へ転換可能な価格を転換価格(行使価格)と言います。転換価格は、通常、CB発行時の株価を上回る水準に設定され、その割合をアップ率と言います。

アップ率(%)=(転換価格 ÷ 転換価格決定時の株価)- 1

CB投資家にとっては、転換期間中に、株価が転換価格(行使価格)を上回ってくれば、株式に転換し、同時に売却すれば値上がり益が得られますし、上回らなくても債券として定期的に利息が得られる上、満期まで持てば額面で償還されるため、株式ほどの値下がりリスクは無いと言えます。

一方、CB発行体にとっては、将来、株式に転換されるか否かが貸借対照表に大きな影響を及ぼします。

株式に転換されると、その分、負債が減少する代わり、純資産が増加します。その結果、純資産利益率(ROE:Return on Equity)や総資産利益率(ROA:Return on Asset)が変化することになります。このようなことを検討しながら、CB発行計画を練ることが重要と言えるでしょう。

図:転換社債の例

なお、CBの中には、1株あたりの転換価格を株価推移に応じて、一定期間ごとに修正できる、転換価格修正条項付き転換社債型新株予約権付き社債(MSCB:Moving Strike Convertible Bond)と呼ばれるタイプもあります。

【シグマの新刊本】Excelを使いながら、基礎を身につける。

【シグマの新刊本】Excelを使いながら、基礎を身につける。

ストラクチャード・ファイナンス

EXCELによるキャッシュ・フロー・モデリング

著作権・免責事項

- 「やさしい金融エンジニアリング講座」(以下、本解説集)の文章、図表などの著作権は、シグマベイスキャピタル株式会社に帰属しますので、複製・転載・引用・配布などは一切禁止します。

- 本解説集の利用により生じた損害はいかなる理由であれ、一切責任を負いかねますので予めご了承下さい。

- 本解説集は、予告なしに内容が変更・削除等されることがあります。

- 内容に対するご質問にはお答えすることはできませんので、ご了承下さい。