- Home >

- デュレーションってなんだろう >

- 第8回 デュレーションによる債券ポートフォリオ戦略構築 (その3)

●日本FP協会 継続教育対象講座●

マーケットの動きを心理面から読み解く。

【eラーニング】「行動経済学」で学ぶ トレード心理と戦略コース

デュレーションってなんだろう

第8回 デュレーションによる債券ポートフォリオ戦略構築 (その3)

3. 債券投資戦略とデュレーション(つづき)

どうやらそうでもなさそうです。

「エクスポージャー」の各セクターの数字を比較してみてください。このポートフォリオのエクスポージャーとベンチマークの数字の差をとると以下のようになります。

短期:+0.03

中期:-0.10

長期:+0.07

全体:±0.0

この数字から、「短期と長期の利回りが下がり、中期の利回りが上昇」した場合には、このポートフォリオはベンチマークに対してアウト・パフォームすることがわかります。

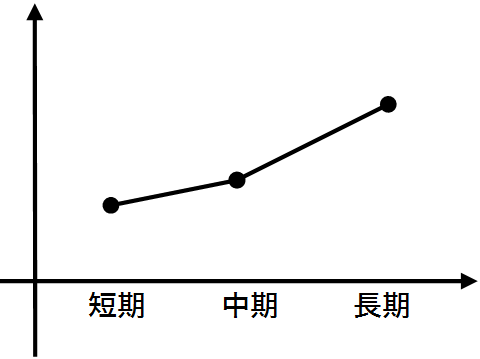

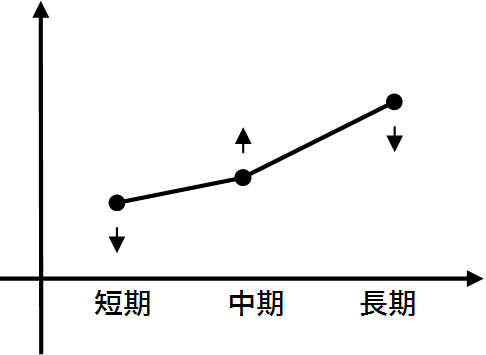

よって、例えば現在のイールドカーブが以下のような形状だとすると

基本的に、以下のようなイールドカーブの変化を期待しているということになります。

ただし、ここで注意すべきことは、このポートフォリオがベンチマーク対比で勝つには、短期、中期、長期の利回りの「相対的な関係」が上のように変化すればよい、すなわち中期の利回りが他のセクターに比べ「相対的に」上昇すればよいので、絶対的な変化そのものは、上昇でも下落でもかまわないのです。

具体例で言うと、例えば、短期と長期の利回り変化が +0.10、中期の利回り変化が +0.15だったとして、このポートフォリオとベンチマークの時価変化率の差を求めてみましょう。そのためには

Σ -各セクターの利回り変化 × 各セクターのエクスポージャー差

を計算すればよいので、

(-0.10 × 0.03)+(-0.15 × -0.10)+(-0.10 × 0.07) = 0.005 (%)

となります。

もちろん、時価変化率の絶対値そのものは利回りが上昇しているのでマイナスですが、対ベンチマークではわずかとはいえ、アウト・パフォームしています。中期の利回り上昇に比べ、短期の利回り上昇が少なかった、つまり相対的に中期の利回り上昇が大きかったので、アウト・パフォームすることができたわけです。もちろん、逆にすべての期間の利回りが低下した場合でも、中期の利回り低下が他の二つの期間に比べ小さければ(中期の利回りが「相対的に」上昇しているので)、やはりアウト・パフォームすることができます。

つまり、一般的には、このポートフォリオは、現在の債券市場は中期ゾーンがやや買われすぎて利回りが低くなっている状態であるという認識の下、それが修正される、という見通しに立ったポートフォリオ、という見方ができます。

このようなリスクの取り方は、世の中全体での金利水準がどう変化するかということではなく、いわば「イールドカーブ形状の変化」リスクをとるもの、ということができます。このような観点から、このようなポートフォリオを「金利リスクはとらずイールドカーブ・リスクをとったポートフォリオ」というような言い方をすることがよくあります。

こんな例で、デュレーション、そして「エクスポージャー」に着目してポートフォリオを管理することのメリットが多少見えてきたのではないでしょうか?

著作権・免責事項

- 「やさしい金融エンジニアリング講座」(以下、本解説集)の文章、図表などの著作権は、シグマベイスキャピタル株式会社に帰属しますので、複製・転載・引用・配布などは一切禁止します。

- 本解説集の利用により生じた損害はいかなる理由であれ、一切責任を負いかねますので予めご了承下さい。

- 本解説集は、予告なしに内容が変更・削除等されることがあります。

- 内容に対するご質問にはお答えすることはできませんので、ご了承下さい。

ネイティブ講師によるCD付属で、英文マーケットニュースが理解できる

【eラーニング】英語で学ぶ金融基礎知識コース